Tale agevolazione consiste nella possibilità di procedere ad un “super ammortamento” fiscale incrementando del 40% l’ammortamento civilistico.

Pertanto per le imprese che redigono il bilancio civilistico ai sensi degli articoli 2423 e seguenti del Codice civile, non vi sarà alcuna modifica nell’imputazione nel bilancio degli ammortamenti, i quali dovranno continuare ad essere effettuati ai sensi dell’OIC 16, il quale prevede l’effettuazione dell’ammortamento sulla base della presunta vita utile del bene.

Il maggior ammortamento fiscale sarà imputato direttamente in dichiarazione dei redditi come variazione in diminuzione e non genererà imposte differite in quanto tale variazione è da considerarsi permanente.

Per esempio, per un’attrezzatura con un costo di 2.000 euro per la quale si effettua un ammortamento in cinque anni, nel bilancio civilistico sarà imputato l’ammortamento per 400. In sede di Unico si procederà ad effettuare una variazione in diminuzione del reddito fiscale per euro 160 (40% di 400).

Il beneficio della disposizione è molto interessante per i beni strumentali acquisiti in leasing: rientrano nell’agevolazione fiscale anche i cespiti acquisiti con un contratto di locazione finanziaria stipulato dal 15 ottobre 2015 sino al 31 dicembre 2016.

Perciò non beneficeranno dell’agevolazione i beni riscattati in tale periodo relativi ad un contratto di locazione antecedente, mentre il maggior ammortamento sarà applicabile al riscatto dei beni aziendali riscattati a partire dal 1° gennaio 2017 relativi ad un contratto stipulato sino al 31 dicembre 2016.

L’agevolazione riguarda esclusivamente la quota capitale dei canoni di leasing, pertanto in sede di dichiarazione dei redditi è necessario scorporare l’importo degli interessi. L’agevolazione consiste in una variazione in diminuzione del reddito pari al 40% dell’importo della quota capitale del leasing di competenza dell’esercizio.

Di seguito ecco altre informazioni sulla disciplina dei super ammortamenti.

In primo luogo, il Fisco ha escluso dalla possibilità di usufruire dell’agevolazione i contribuenti forfetari (Legge 190/2014), che determinano il reddito attraverso l’applicazione di un coefficiente di redditività applicato al fatturato.

Al contrario l’agevolazione spetta nei confronti dei cosiddetti “contribuenti minimi” (Legge 98/2011). Tuttavia, tali contribuenti non possono effettuare investimenti in beni strumentali oltre i 15.000 euro, pena la fuoriuscita dal regime.

Un secondo aspetto è l’esclusione dal beneficio ai fini dell’IRAP.

Concludiamo questa disanima della disciplina sugli ammortamenti rispondendo alla domanda che al contribuente più interessa: ma qual è il reale risparmio?

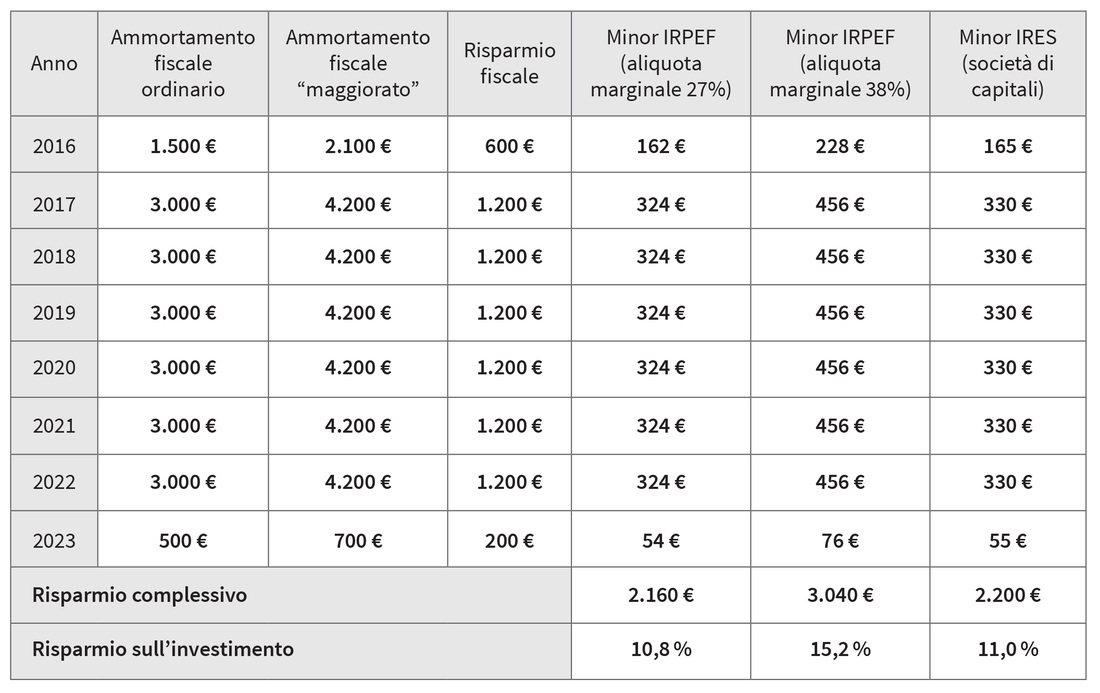

Facciamo l’esempio di un investimento in un bene materiale il cui costo d’acquisto è di 20.000 euro e viene ammortizzato con l’aliquota del 15%, ridotta alla metà nel primo esercizio.

Per rispondere bisogna distinguere i contribuenti IRPEF (imprese individuali e società di persone) dalle società di capitali.

Il risparmio fiscale per le società personali è funzione crescente del reddito del contribuente e della sua aliquota marginale.

Nell’esempio si è prospettato il caso di due contribuenti: il primo con reddito compreso tra i 15.000 e i 28.000 euro assoggettato ad aliquota IRPEF marginale del 27%, il secondo con un reddito tra i 28.000 e i 55.000 euro e relativa aliquota IRPEF del 38%.

Bisogna, peraltro, valutare il caso di un contribuente con reddito basso per il quale il risparmio fiscale potrebbe anche essere nullo o inferiore al previsto; ciò si verifica se l’imposta netta di competenza calcolata con il reddito fiscale senza l’agevolazione è pari a zero.

Nelle società di capitali il risparmio fiscale è lineare in quanto l’IRES è un’imposta proporzionale, pertanto è pari all’aliquota IRES prevista. Al momento l’imposta è pari al 27,5%, che dovrebbe ridursi al 24,5% a partire dagli esercizi con decorrenza dal 1° gennaio 2017.

Nel calcolo si è utilizzata l’attuale aliquota IRES del 27,5% determinando un risparmio fiscale cumulato pari all’11% del costo complessivo dell’investimento.

A cura di Paolo Ferraris